Öfter Mal was Neues! Vor allem im Steuerrecht wird es nie langweilig. Wir haben die wichtigsten Neuerungen für Ihre Steuererklärung 2018 zusammengefasst.

Neue Abgabefrist: 31.07.2019

Das Jahr 2019 können Sie ruhig angehen. Denn dann haben Sie ganze zwei Monate mehr Zeit, um Ihre Steuererklärung abzugeben. Neuer Stichtag ist dann der 31.07.2019.

Doch Vorsicht: Wenn Sie dann Ihre Steuererklärung zu spät abgeben, zahlen Sie einen Verspätungszuschlag von 25 Euro pro Monat – oder 0,25 Prozent der Nachzahlungssumme.

Grundfreibetrag steigt

Der Grundfreibetrag wird um 80 Euro auf 9.000 Euro angehoben. Bei einem Ledigen wird dann erst ab einem zu versteuernden Einkommen von mehr als 9.000 Euro im Jahr Einkommensteuer fällig. Bei Ehepaaren verdoppelt sich der Betrag auf 18.000 Euro.

Zudem werden die Eckwerte des Steuertarifs um die geschätzte Inflationsrate erhöht. Damit soll der so genannten kalten Progression entgegengewirkt werden. Es erfolgt eine Erhöhung um 1,65 Prozent. Dadurch greifen steigende Steuersätze des progressiven Steuertarifs erst bei etwas höherem Einkommen.

Mehr Kindergeld

Für Familien gibt es beim Kindergeld wieder mal nur marginale Verbesserungen. Dieses wird im Jahre 2017 um 2 Euro erhöht und im Jahre 2018 nochmals um weitere 2 Euro monatlich.

Voraussetzung für die Auszahlung des Kindergeldes: Bei der Familienkasse muss die Steueridentifikationsnummer des Kindes und des Elternteils, der das Kindergeld erhält, vorliegen. Damit soll eine mehrfache Auszahlung des Kindergeldes vermieden werden.

| ab 01.01.2016 | ab 01.01.2017 | ab 01.01.2018 | |

|---|---|---|---|

| 1. Kind | 190 Euro | 192 Euro | 194 Euro |

| 2. Kind | 190 Euro | 192 Euro | 194 Euro |

| 3. Kind | 196 Euro | 198 Euro | 200 Euro |

| ab dem 4. Kind | 221 Euro | 223 Euro | 225 Euro |

Höherer Kinderfreibetrag

Der Kinderfreibetrag erhöht sich minimal um 36 Euro auf 2.394 Euro pro Kind und Elternteil. Mit dem Kinderfreibetrag soll den Eltern ein Teil des Einkommens steuerfrei belassen werden, um damit das Existenzminimum des Kindes abzusichern.

Der Freibetrag für den Betreuungs- und Erziehungs- oder Ausbildungsbedarf bleibt bei 1.320 Euro pro Kind und Elternteil bestehen. Somit wird Eltern pro Kind ein Kinderfreibetrag von insgesamt 7.428 Euro gewährt.

| 2016 | 2017 | 2018 | |

|---|---|---|---|

| Kinderfreibetrag | 4.608 Euro | 4.716 Euro | 4.788 Euro |

| Betreuungs- und Erziehungs- oder Ausbildungsbedarf | 2.640 Euro | 2.640 Euro | 2.640 Euro |

| Summe | 7.248 Euro | 7.356 Euro | 7.428 Euro |

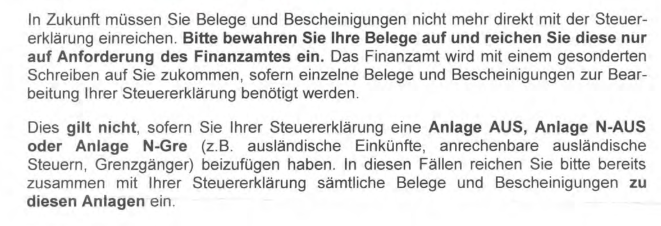

Belege müssen nicht gleich eingereicht werden

Einmal im Jahr wandert die Steuererklärung mitsamt einem Wust an Zetteln zum Finanzamt. Doch damit ist jetzt Schluss! Belege will das Finanzamt keine mehr sehen. Erst nach Aufforderung müssen Sie diese einreichen. Diese werden meist bei außergewöhnlichen Sachverhalten oder sehr hohen Ausgaben angefordert.

Wichtig

Gleiches gilt auch für Spendenbeiträge. Zudem gilt hier der so genannte vereinfachte Zuwendungsnachweis. Bei Spenden bis zu 200 Euro reicht als Nachweis der Ausdruck vom Onlinebanking, Kontoauszug eines Kreditinstituts oder Bareinzahlungsbeleg aus.

Unternehmer: Nur noch authentifizierte Abgabe der Steuererklärung

Steuererklärungen für das Unternehmen dürfen Sie ab dem Jahr 2018 nur noch authentifiziert abgeben. Die komprimierte Steuererklärung ist hier nicht mehr möglich. Dies gilt für Steuererklärungen ab dem Veranlagungsjahr 2017.

Unternehmer können Ihre Einkommensteuererklärung entweder komprimiert oder authentifiziert abgeben. Lassen sie ihre Einkommensteuererklärung jedoch von einem Berater erstellen, dürfen sie diese Erklärung auch nur noch authentifiziert abgeben.

Keine formlose EÜR mehr

Kleinunternehmer konnten bisher eine formlose Gewinnermittlung abgeben. Damit ist es nun vorbei: Die Anlage EÜR 2017 muss nun ausgefüllt und elektronisch übermittelt werden. Lediglich bei Härtefällen kann das Finanzamt auf Antrag auf die elektronische Übermittlung der Einnahmenüberschussrechnung verzichten.

Kleinbetragsrechnungen unter 250 Euro

Für Rechnungen mit einem Wert unter 250 Euro gibt es eine Vereinfachung: Die umfangreichen Angaben des Umsatzsteuerrechts müssen nicht mehr eingehalten werden. Hier reichen ab 2018 folgende Angaben:

- vollständige Name mit Anschrift des leistenden Unternehmens

- Ausstellungsdatum

- Leistungsbeschreibung

- Steuersatz

Grenze für GWGS auf 800 Euro angehoben

Die Grenze für geringwertige Wirtschaftsgüter wurde von 410 Euro auf 800 Euro angehoben. Bei Anschaffungs- oder Herstellungskosten bis zu diesem Betrag (ohne Umsatzsteuer) können die Kosten in voller Höhe sofort als Betriebsausgaben abgesetzt werden. Somit müssen teurere Gegenstände nicht mehr über mehrere Jahre abgeschrieben werden.